E’ arrivato il momento di investire nel Private Equity? Sopratutto negli ultimi mesi dove gli asset tradizionali non hanno performato come in passato, la tentazione di cambiare è molta.

Prima di prendere una decisione è però importante analizzare come in passato questa asset class ha performato.

In questo articolo ho analizzato i rischi e i rendimenti offerti dal Private Equity quotato (quindi disponibile anche per un investitore comune) tramite l’analisi delle serie storiche dei principali ETF.

Come già visto nel precedente articolo lo strumento con cui è più facile ed economico investire nei più grandi fondi di Private Equity quotati è l’ETF o Exchange Traded Fund. Se te lo sei perso qui il link: ETF di Private Equity: Il PE per piccoli investitori

Questo articolo è diviso in due macro-sezioni: l’analisi metodologica (come analizzare il rendimento di un fondo di Private Equity, le differenze tra strumenti quotati e non, le serie storiche utilizzata) e l’analisi empirica (la vera e propria analisi del rendimento).

Se vuoi sapere se conviene investire nel private equity ti rimando direttamente alla sezione “Analisi empirica”. Puoi arrivarci in un attimo tramite l’indice che trovi qui sotto.

Parte 1: ETF: Cosa sono e come funzionano

Parte 2: Come funzionano i fondi di Private Equity

Parte 3: ETF di Private Equity: il PE per piccoli investitori

I fondi di Private Equity quotati più grandi al mondo

Nell’articolo ETF di Private Equity ti ho presentato i due ETF che investono nel Private Equity attualmente disponibile per un investitore italiano (ed europeo): Xtrackers LPX Private Equity Swap ETF e Ishares Listed Private Equity ETF. Fino al maggio 2021 era attivo anche un altro fondo quotato emesso da Lyxor (Société Générale), liquidato a causa della contentua massa gestita. Nonostante ciò, ho considerato anche questo ETF nell’analisi.

Da dove ho iniziato? Chiedendomi cosa fosse contenuto all’interno di questi fondi analizzando i componenti sia in termini di attività svolta che di struttura del fondo.

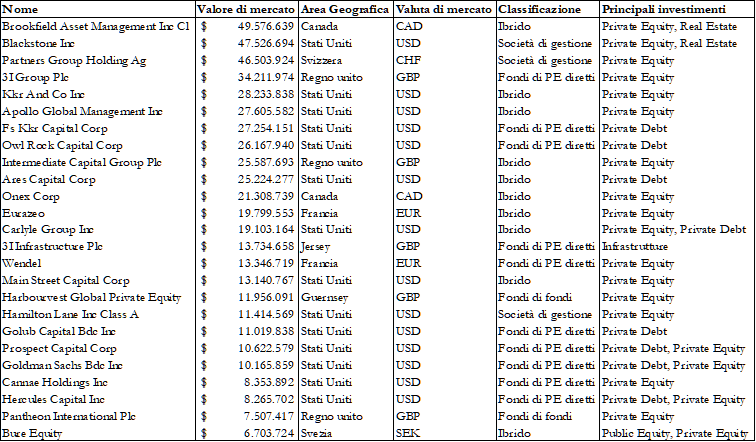

Ho preso a riferimento i primi 25 componenti di ogni indice: i 25 fondi di Private Equity più grandi al mondo. Con qualche eccezione ho quindi considerato l’intero paniere dell’ETF Xtrackers LPX Private Equity Swap UCITS ETF e del fondo Lyxor Privex UCITS ETF essendo composti per l’appunto da soli 25 strumenti finanziari. Si è reputato opportuno adottare questo limite anche nel caso dell’ETF iShares Listed Private Equity UCITS ETF USD Dist dato che il peso relativo di queste società corrisponde complessivamente al 78,9% della capitalizzazione dell’intero indice.

È interessante notare l’elevato grado di concentrazione, almeno per quanto riguarda la controparte quotata. Il valore di mercato di fondi come Brookfield Asset Management, Blackstone, Partners Group Holding, 3I Group e KKR and Co è tale da costituire, se considerati i primi 10 fondi per capitalizzazione, il 50% dell’intero paniere.

Non c’è quindi da stupirsi riguardo al target nell’intorno dei 25/30 componenti adottato nella strutturazione della maggior parte degli indici.

Ho riportato di seguito una tabella riassuntiva delle caratteristiche dei 25 principali fondi di Private Equity quotati per capitalizzazione.

La colonna “Classificazione” adotta la tassonomia presentata nell’articolo di Bergmann B. et al (citato nella bibliogra a fondo pagina). Ibrido identifica una società quotata che ha coincidenza di due o più classi di attività.

Prendendo come esempio Apollo Global Management Inc, si rilevano partecipazioni dirette in società (tra le quali Aol Inc del gruppo Yahoo!, a sua volta con interessi in società non quotate), limited partnership e gestione di fondi per il tramite di Apollo Asset Management.

Si rileva una situazione analoga anche per Brookfield Asset Management Inc, dove al fianco di veicoli dedicati, in cui vengono in parte apportati fondi a titolo di capitale di rischio, detiene partecipazioni dirette in società come Vodafone New Zealand Limited.

Ares Capital Corp ha infine, tra le altre, una partecipazione diretta nella società Trainline PLC e la gestione di fondi di investimento per il tramite di Ivy Hill Asset Management.

In linea di massima si assiste ad una transizione tra società che svolgono attività “Ibride” a fondi di Private Equity diretti con strutture più snelle al diminuire della capitalizzazione e conseguentemente della massa gestita.

Ciò che può stupire è la ripartizione per classe di investimento di alcune di queste società, come nel caso di Ares Capital Corp. Sebbene la maggior parte dei fondi analizzati sia focalizzata sull’asset class del Private Equity, 8 delle 25 società presentate hanno interessi quasi esclusivi nel Private Debt, con una componente risibile di azionario.

La società 3i infrastructure Plc ha inoltre investimenti diretti nel settore infrastructure, progetti a sé stanti rispetto al Private Equity. Bure Equity, un fondo svedese, ha all’attivo più dell”80% di investimenti in società quotate.

L’indice S&P listed Private Equity Index, e quindi l’Exchange Traded Fund iShares Listed Private Equity UCITS ETF USD Dist, nonostante faccia riferimento ad investimenti nell’asset class del Private Equity, ha sostanzialmente attivi che rientrano nella macro-famiglia del Private Market, anche in questo caso con qualche minore eccezione.

Si può in ogni caso considerare, con qualche forzatura, il Private Market come un proxy dell’asset class del Private Equity. Teoricamente l’assunto (che nella sezione di analisi empirica verrà testato) di bassa correlazione con il mercato azionario dovrebbe essere valido per entrambi i mercati.

Si perviene alle medesime conclusioni anche per l’indice LPX Major Market Listed Private Equity Index TR replicato sinteticamente dall’Exchange Traded Fund Xtrackers LPX Private Equity Swap UCITS ETF nonostante qualche differenza in termini di componenti e di allocazione percentuale dei fondi data la differente metodologia di calcolo del paniere.

Metodologia di analisi

Come analizzare il rendimento nei fondi di Private Equity

La letteratura ha individuato metodologie ad hoc per la stima del rendimento e del rischio dei fondi di Private Equity.

Si ricorda infatti che questa asset class espone a payoff non tradizionali e al contempo è caratterizzata dall’assenza di un mercato regolamentato che ne possa determinare un valore di tipo fair in modo regolare nel tempo.

Il Private Equity non quotato quindi non offre performance, a differenza di asset liquidi come bond e azioni quotate, basate su transazioni continue di mercato ma misurate sulla base dei flussi di cassa in entrata e in uscita dei limited partners.

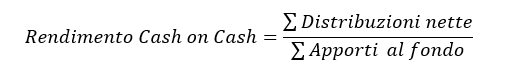

La performance di un fondo può essere determinata come multiplo sul capitale investito netto, anche chiamato rendimento cash-on-cash, rapportando le distribuzioni al netto delle fee sostenute agli apporti effettuati.

Il valore così determinato è di immediata comprensione, se maggiore dell’unità infatti indica un guadagno, di converso una perdita. Non tiene però conto del valore del tempo e del rischio sostenuto per realizzare la performance. Nella prassi viene quindi coadiuvato ad un indicatore di rendimento percentuale come l’IRR o il MIRR.

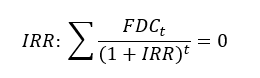

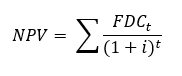

Il rendimento percentuale di un’attività può essere determinato come Internal Rate of Return, IRR o Tasso Interno di Rendimento, TIR. È coincidente con quel tasso di sconto che eguaglia a zero una serie di flussi di cassa generati e assorbiti dall’attività o dalla passività lungo il suo corso di vita.

Utilizzare l’IRR come misura di valutazione delle performance però presenta criticità, in larga parte legate alla duration dell’investimento e alle possibili risultanze controintuitive nella comparazione tra differenti alternative. Questo modello richiede forti assunzioni, tra cui il reinvestimento di quanto distribuito al medesimo tasso di rendimento, cosa non sempre possibile in un asset class molto volatile e con distribuzione di flussi di cassa intermedi.

La letteratura inoltre individua una distorsione delle stime della volatilità, verso l’alto dati differenziali tra IRR e tasso effettivo, e delle stime del rendimento, quest’ultimo anche in ottica aggregata (comparazione tra media di IRR e IRR dei complessivi flussi).

Nel caso delle limited Partnership, può inoltre creare distorsioni legate ai momenti di effettuazione delle distribuzioni. Un gestore potrebbe quindi artificialmente incrementare l’IRR anticipando la distribuzione dei flussi concludendo investimenti con buone performance ma che complessivamente penalizzano tale misura statistica. Il carried interest sotto il profilo dell’incentivazione bilancia parzialmente questa distorsione.

Un’ulteriore peculiarità da considerare nell’analisi delle performance di un fondo di Private Equity è l’andamento dei flussi assorbiti e successivamente distribuiti: seguono un pattern denominato “J-curve”, inizialmente negativo e con un inversione di tendenza a seguito delle prime distribuzioni.

Nouvellon E. et al sottolineano l’importanza di considerare anche il capitale non ancora richiamato dal gestore del fondo ma al contempo impegnato nell’investimento nel computo dell’IRR, applicando un rendimento, anche negativo, a dette somme.

Questi svantaggi sono stati in parte affrontati, sia per quanto riguarda l’incentivazione che la sovrastima delle risultanze, tramite misure di rendimento alternative come il Net Present Value, NPV se l’analisi è effettuata in ottica assoluta o il Modified Internal Rate of Return, MIRR per una statistica di rendimento relativa.

Per fondi di Private Equity non quotati la difficoltà di applicazione del NPV risiede nella determinazione del tasso di sconto, rappresentante il costo del capitale. Si ricorda inoltre la necessità di effettuare valutazioni omogenee se ci si prefigge l’obiettivo di comparazione. Non si può quindi fare affidamento su valori di NPV comunicati dai singoli gestori data la soggettività dei tassi di sconto applicati, differenti per natura.

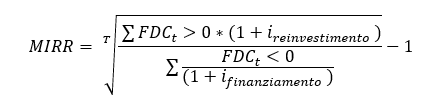

Il MIRR, come nel caso dell’IRR, offre una statistica non dipendente dall’entità del capitale impiegato.

Considera al contempo, rispetto al tradizionale IRR, un hurdle rate di investimento del capitale inutilizzato, comprimendo quindi le distorsioni legate al timing di distribuzione. Comporta però la necessità di considerare nella determinazione del tasso componenti di mercato quotato e private, introducendo un bias nella stima delle risultanze sia in termini di rendimento che di rischio.

Anche l’indicatore Public Market Equivalent, PME, tenta di risolvere da un lato il problema del reinvestimento al medesimo tasso e dall’altro l’esistenza di una porzione di capitale non ancora richiamata dal fondo ma che deve necessariamente restare liquida in attesa della call. Viene a tal fine considerato un benchmark pubblico per l’impiego della liquidità non investita.

Può essere calcolato come IRR o come multiplo dell’investimento netto. In quest’ultimo caso può essere quindi visto come un moltiplicatore aggiustato per il fattore di mercato rispetto al capitale investito.

Sono state elaborate altre forme di assessment delle performance, che si prefiggono l’obiettivo di superare le problematiche legate alla mancanza di valori di mercato intermedi e di necessità di impiego della liquidità in altre asset class.

Il modello di Buchner A. prevede la stima del sovra-rendimento del fondo, α, rispetto al rischio sistematico, β creando artificialmente una distribuzione di rendimenti e applicando ad essa un modello ad un fattore.

Gupta A. et al estendono la valutazione a più fattori di rischio, non limitandosi a quello di mercato rappresentato dal β ma includendo anche, tra gli altri fattori, premium rispetto al settore immobiliare, infrastrutture, risorse naturali e small, growth e value stock.

Perchè è tutto più semplice quando lo strumento è quotato

La stima del rendimento dei fondi di Private Equity non quotati come esaminato non è sempre di facile realizzazione a causa dell’illiquidità di questa asset class e quindi della mancanza di dati a disposizione, non sempre attendibili.

La presenza di un mercato regolamentato offre una valorizzazione continua che permette di determinare con facilità il rendimento nei diversi periodi temporali di riferimento e consentendo quindi l’applicazione dei tradizionali strumenti di analisi di rischio/rendimento sia in termini assoluti che sulla base della loro dinamica congiunta.

È inoltre possibile costruire una serie storica più “robusta”, comprensiva di maggiori valorizzazioni, adottando il giorno di negoziazione come unità minima e da questo derivarne analisi più complesse, comprensive di indici di rischio maggiormente rappresentativi.

L’IRR, infatti, fornisce per l’arco temporale analizzato una statistica puntuale e non una distribuzione di rendimenti. Si precisa che le distribuzioni di rendimenti, tramite indicatori statistici anche semplici come la media, possono poi ricondurre al valore puntuale permettendo un confronto con l’IRR ma portando con sé un bagaglio informativo notevolmente maggiore.

Gli strumenti adottati

Si presentano di seguito gli strumenti adottati per l’analisi del rendimento e del rischio, sfruttando appieno il contesto operativo di mercato regolamentato in cui gli Exchange Traded Fund sono scambiati.

Verrà effettuata una comparazione con diversi indici di mercato per permettere un confronto anche sotto il profilo relativo.

Tra le misure di rendimento si procederà alla determinazione di indicatori statistici elementari quali minimo, primo quartile, media, mediana, terzo quartile e massimo del rendimento.

Tali indicatori saranno calcolati sulla base di differenti configurazioni di rendimento:

- Per rendimento annuo si intende il rendimento calcolato come incremento o decremento percentuale del valore dell’attivo tra il primo e ultimo mese dell’anno. C’è coincidenza tra rendimento annuo calcolato secondo questa metodologia e rendimento geometrico tramite annualizzazione dei singoli rendimenti mensili per orizzonti temporali pari all’anno;

- Per rendimento medio annuo si intende quel valore percentuale calcolato come media dei rendimenti annui rolling, quindi media dei rendimenti di investimenti con durata pari al singolo anno che si concludono nell’esercizio di analisi. A soli fini chiarificatori si precisa che sarà calcolata la media del paniere composto da dodici rendimenti, ciascuno corrispondente ad una mensilità nell’anno, calcolati come variazione percentuale rispetto alle dodici mensilità precedenti;

Al fine di irrobustire l’analisi e permettere un confronto con il mercato verrà effettuato un assessment fattoriale tramite il Capital Asset Pricing Model e i modelli multi-fattore di Fama-French e Carhart.

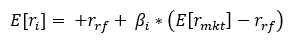

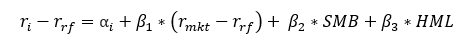

Il Capital Asset Pricing Model o CAPM, sviluppato da Sharpe W. è uno dei primi modelli che forniscono una misura del rendimento aggiustata per il rischio gettando le basi per ulteriori sviluppi. Nella sua semplicità, individua una relazione lineare tra rischio sistemico o di mercato e rendimento atteso:

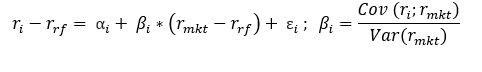

Nell’articolo “A Simplified Model for Portfolio Analysis”, Sharpe determina la seguente relazione includente l’extra-rendimento, presente nel caso di α positivo:

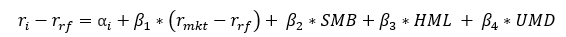

Sono state sollevate numerose critiche circa la semplicità di questo modello e l’impossibilità di esprimere appieno il rendimento solo per il tramite del fattore di mercato. Sono stati così sviluppati dei modelli multifattoriali che inglobano ulteriori componenti di rischio e inefficienze di mercato. Fama-French aggiungono al CAPM due ulteriori fattori:

SMB, small minus big, rappresenta il fattore dimensionale, la sovraperformane delle società di minori dimensioni rispetto alle maggiori mentre HML, high minus low, indica il fattore value, il premium tra società con valori di bilancio, book value, rapportati al prezzo maggiori rispetto a quelle con valori minori.

Carhart a sua volta introduce il fattore momentum, UMD, up minus down, la tendenza di una società in crescita a continuare ad avere ritorni positivi e di converso per una società in calo nel registrare performance negative, estendendo il modello di Fama-French:

A queste misure di rendimento si affiancano le misure di rischio, sia assolute che relative. Storicamente il rischio, inteso come scostamento dal valore atteso, viene indicato tramite la volatilità annualizzata, in particolar modo facendo riferimento alla deviazione standard, corrispondente alla radice quadrata della varianza del campione analizzato.

La massima perdita registrata verrà invece determinata come massimo ribasso registrato in termini percentuali ipotizzando di investire nel punto di massimo.

È opportuno inoltre verificare se la distribuzione dei rendimenti presenti un allontanamento dalla normalità distributiva, curtosi, con un appiattimento o un maggior allungamento e un’asimmetria, skewness.

Sotto il profilo relativo verrà testata la correlazione rispetto all’asset class dell’azionario quotato, analizzando conseguentemente se l’aggiunta di Exchange Traded Fund replicanti fondi di Private Equity possa portare benefici in termini di diversificazione del portafoglio.

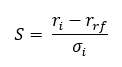

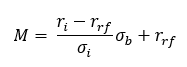

Si conclude infine aggiustando i rendimenti individuati per il rischio con appositi indicatori quali Sharpe Ratio e alternativamente il RAP di Modigliani.

Lo Sharpe Ratio indica il rapporto tra premio al rischio di mercato e deviazione standard misurando le unità di rendimento in eccesso ottenibili per ogni unità addizionale di rischio sopportata. Si porrà particolare attenzione nell’adozione di questa statistica in ipotesi di rendimenti negativi:

Similare ma di più semplice comprensione è il RAP, risk-adjusted performance che, preservando la medesima graduatoria del Sharpe Ratio, indica il ritorno che un investitore otterrebbe sostenendo il medesimo grado di rischio del benchmark:

Le serie storiche utilizzate

Le serie storiche impiegate per le successive analisi sono state estratte dal database fornito da Bloomberg LP per quanto riguarda gli indici e gli Exchange Traded Fund, da Investing.com per i dati riferiti al tasso di cambio Eur/USD, dal portale della Banca Centrale Europea per il paniere di titoli risk-free.

È stata utilizzata la medesima valuta per tutti gli strumenti analizzati, nel caso in specie l’euro, e metodologia, indici in Total Return. Le serie storiche consistono in valorizzazioni con cadenza mensile e giornaliera. Per le successive analisi verranno prese in considerazione le cadenze mensili per i rendimenti, la ripartizione giornaliera per la volatilità.

Gli Exchange Traded Fund considerati sono:

- Xtrackers LPX Private Equity Swap UCITS ETF (ISIN: LU0322250712);

- iShares Listed Private Equity UCITS ETF USD Dist (ISIN: IE00B1TXHL60);

- Lyxor Privex UCITS ETF (ISIN: LU1812091947).

Per disporre di maggiori dati sotto il profilo temporale ed evitare distorsioni nella comparazione delle statistiche causate da differenti costi di gestione dello strumento e un diverso trattamento dei dividendi (accumulazione o distribuzione), sono stati analizzati gli indici sottostanti a questi ETF.

Conseguentemente le serie storiche rappresentanti il settore del Private Equity quotato fanno riferimento agli indici:

- LPX Major Market Listed Private Equity EUR Index TR;

- Private Equity Index TR;

- S&P Listed Private Equity Total Return Index.

Per la comparazione in ottica relativa, si sono selezionati due benchmark sviluppati da Morgan Stanley Capital Index: l’indice MSCI World replicante le azioni a livello globale di paesi sviluppati e l’indice MSCI All Country World tracciante le società quotate sia in paesi sviluppati che emergenti.

Analisi Empirica

Quanto rendono gli ETF di Private Equity?

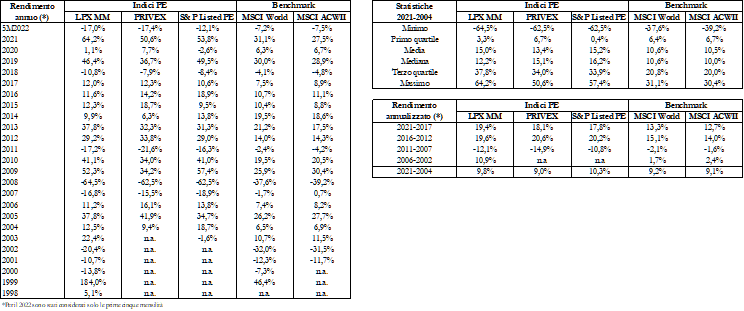

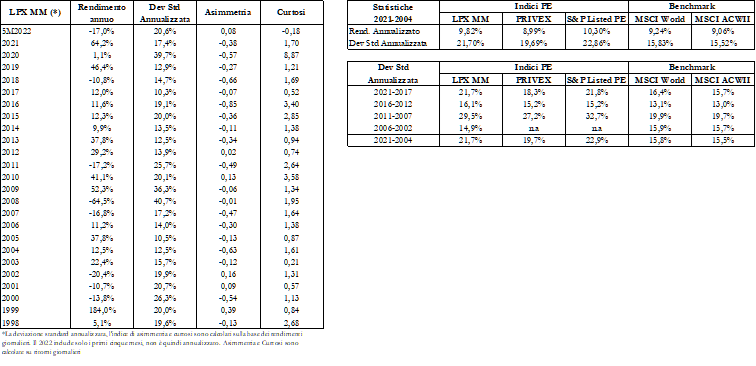

Si riporta di seguito una tabella riassuntiva del rendimento annuo registrato dai tre indici analizzati e una comparazione rispetto ai benchmark:

Prima di procedere ad un breve commento sulle risultanze sono doverose due precisazioni: le serie storiche degli indici di Private Equity hanno durate temporali diverse, le statistiche quindi fanno riferimento ad un periodo comune minimo di 18 anni, tra il 2004 e il 2021.

Si tratta di un arco temporale giudicato sufficientemente ampio per l’analisi, nonostante inglobi il forte mercato rialzista successivo al 2009, presenta l’intera evoluzione della crisi dei mutui sub-prime del biennio 2007-2008, a partire dalla ripresa successiva allo scoppio della bolla dot-com dei primi anni 2000 e l’impatto sul mercato azionario nel 2020 della pandemia da Covid-19.

Nelle analisi si farà cauta menzione del 2022, essendo costituito dai rendimenti delle sole prime cinque mensilità. Tale valore è determinato come rendimento geometrico delle risultanze mensili da gennaio a maggio.

Conviene quindi investire nel Private Equity? La media dei rendimenti annui nel periodo di riferimento è nell’intorno del 14,5%, il peggior rendimento annuo è stato registrato nel 2008, anno della crisi precedentemente menzionata. Nel 2021 e nel 2009, gli anni successivi alle due crisi, si sono registrati i migliori rendimenti con picchi di circa il 60%.

Il peggior rendimento annuo è da intendersi come il ritorno su un investimento detenuto da gennaio a dicembre, non è da confondersi con il drawdown massimo, registrato in data 27 gennaio 2009, misurante la maggior perdita realizzata investendo nel momento di massimo e disinvestendo nel minimo (-80,95% per l’indice LPX Major Market).

Si ricorda che questi rendimenti non includono i costi di transazione e le commissioni remuneranti l’emittente dello strumento finanziario, è quindi necessario considerare per gli ETF presentati, un discount annuo di circa il 0,70%.

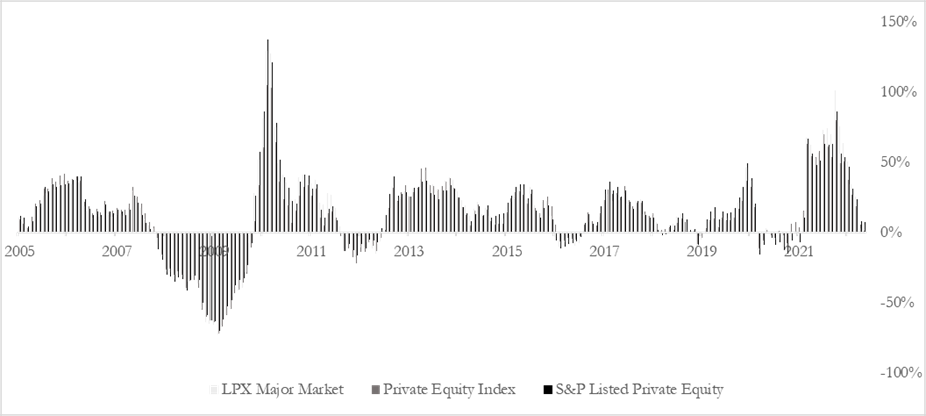

Nei quattro sub-periodi analizzati solo uno di questi ha portato a performance nel quinquennio negative, coincidente con gli anni di crisi finanziaria. Indubbiamente, quindi, gli eventi sistemici impattano negativamente (crisi) o positivamente (periodi di crescita) l’asset class del Private Equity quotato. Il grafico seguente riporta i rendimenti annui rolling dei tre indici analizzati:

In ottica relativa l’indice globale MSCI World registra rendimenti più contenuti nonostante la sostenuta volatilità, trattandosi di un benchmark del mercato azionario. Sembrerebbe di primo acchito, e come confermato dalle successive analisi, che per rendimenti più importanti registrati dal mercato quotato del Private Equity, corrispondano rischi più elevati, in termini di maggior volatilità.

Un buon segnale per chi vuole investire nel private equity con l’obiettivo di rendimenti più sostenuti (ricordatevi sempre: maggiori rendimenti sottendono sempre maggiori rischi).

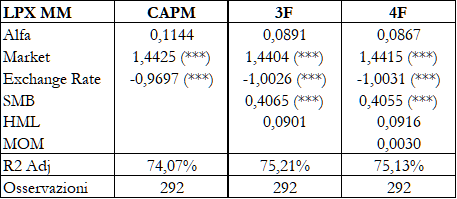

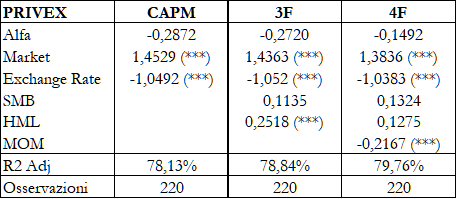

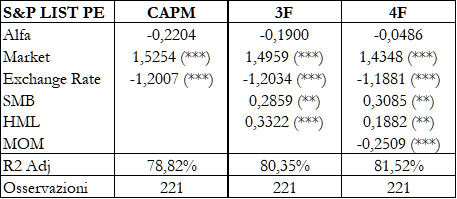

Per procedere alla verifica di questa ipotesi si sono determinati, tramite Capital Asset Pricing Model e i modelli multifattoriali di Fama-French e Carhart, le seguenti tabelle di sintesi impiegando rendimenti mensili (su base 100 per uniformarsi ai dati fattoriali di French):

Sotto il profilo operativo, come si può intuire dalle risultanze, si segnala che è stato aggiunto ai modelli presentati un ulteriore fattore, Exchange Rate, calcolato come apprezzamento o deprezzamento percentuale dell’euro rispetto al dollaro.

Questo perché i portfolio impiegati per l’analisi fattoriale, sebbene nella connotazione “Developed Market Factors”, sono denominati in dollari statunitensi.

Gli indici invece hanno come valuta comune gli euro. Tramite l’utilizzo di questo premium è possibile catturare e neutralizzare la componente legata alla valuta. All’interno delle parentesi sono indicati i valori di p-value: *** p<0,01; ** p<0,05; * p<0,1.

I coefficienti variano tra i vari modelli nonostante una certa omogeneità per i fattori più significativi. Il valore di R2 aggiustato indica una capacità esplicatoria da parte del modello nell’intorno del 75%, incrementa all’aumentare dei fattori. Il miglioramento in ogni caso è marginale seppur presente, la direzione e la significatività delle variabili del modello a tre fattori di Fama-French e l’ulteriore fattore Momentum introdotto da Carhart non è pienamente condiviso tra i vari indici.

LPX Major Market Index è infatti significativamente esposto al fattore SMB, mentre il Private Equity Index presenta differente significatività nelle variabili all’aumentare dei fattori. L’indice S&P Listed Private Equity parrebbe il più esposto ai fattori analizzati, presentando significatività per tutte le variabili considerate per livelli di significatività maggiori del 5%.

Anche in questo caso l’intercetta presenta valori di p-value estremamente elevati.

Data non significatività della variabile alfa, intercetta del modello di regressione, non si può rifiutare l’ipotesi nulla, alfa = 0. Ne consegue quindi l’impossibilità di giudicare sulla base dei modelli fattoriali se i fondi di Private Equity quotati possano generare nel complesso un sovra rendimento.

Preminenti in questa analisi sono i valori assunti dal coefficiente di Market Risk Premium e di valuta. Il primo è individuato nell’intorno di 1,4 e indica una maggior volatilità dei rendimenti rispetto a quelli di mercato. In media quindi gli investimenti di Private Equity quotato tendono ad essere maggiormente volatili rispetto a quelli di mercato azionario tradizionale.

Il secondo invece è negativo e pari a circa l’unità, indicando quindi una relazione inversa tra apprezzamento dell’euro, e conseguentemente deprezzamento del dollaro, e rendimento del fondo di Private Equity quotato. Questa risultanza probabilmente deriva dalla forte presenza di fondi di Private Equity nel mercato statunitense.

Si crea quindi una dipendenza rispetto al dollaro, in termini di rendimenti, per gli investitori internazionali.

Quanto sono rischiosi gli ETF di Private Equity?

Come precedentemente visto il coefficiente beta di mercato per gli investimenti di Private Equity quotato è pari a circa 1,4, indicante quindi una maggior fluttuazione dei rendimenti rispetto a quelli di mercato. Per verificare l’effettiva maggior rischiosità si è proceduto alla determinazione delle seguenti misure di rischio:

Come si può vedere la deviazione standard annualizzata per i fondi di Private Equity quotati è nell’intorno del 21%, superiore a quella del benchmark di mercato che si attesta al 16% nel periodo di osservazione (2021-2004).

Si registrano valori più sostenuti in due periodi, coincidenti con lo scoppio della pandemia da COVID-19 nell’anno 2020 e la crisi dei mutui sub-prime per il biennio 2008/2009. Tale dato viene confermato nell’analisi in sottoperiodi, particolarmente evidente nel quinquennio 2011-2007. Si può quindi sostenere che gli investimenti in Private Equity quotato sono maggiormente volatili rispetto ad un impiego in azionario quotato.

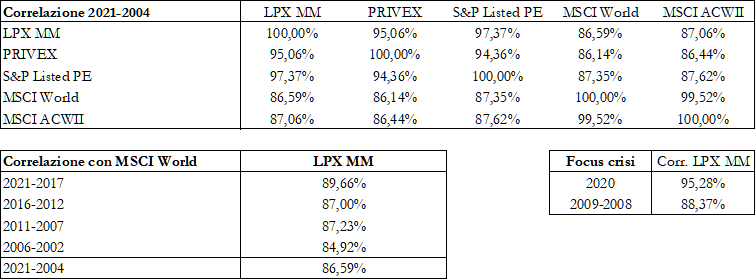

Per quanto riguarda invece gli aspetti di diversificazione del portafoglio, la correlazione tra i rendimenti dei fondi di Private Equity quotato e i rendimenti del mercato azionario è sostenuta e quasi prossima all’unità.

Questo implica che i ritorni offerti da questa asset class quotata hanno il medesimo andamento di quelli di mercato tradizionale, nonostante una più elevata volatilità, quindi più frequenti valori estremi. Conseguentemente, in ottica storica, l’aggiunta di questa asset class ad un portafoglio composto da investimenti di mercato azionario, offre contenuti benefici in termini di diversificazione.

Negli anni, avvicinandosi sempre più ad oggi, la correlazione con il mercato tende ad aumentare. Nel quinquennio 2021-2017 sia l’indice PRIVEX che lo S&P Listed Private Equity hanno superato il 90%.

Rischio e rendimento: Analisi congiunta

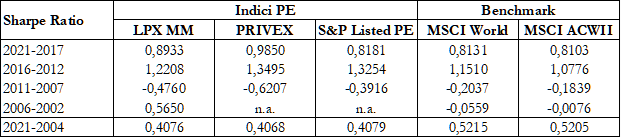

Si conclude l’analisi con gli indicatori sviluppati da Sharpe e Modigliani: rispettivamente il ribattezzato Sharpe Ratio e la M2 Rap Measure. Sono indicatori che tentano di fornire una valorizzazione del rendimento rapportando al rischio sostenuto. Si riportano di seguito le principali risultanze legate allo Sharpe Ratio:

Ai fini di completezza si precisa che, come tasso risk-free, è stata utilizzata la media dei rendimenti annui forniti dalla Banca Centrale Europea di bond governativi dell’area euro con rating AAA e maturità pari ad un anno, opportunamente annualizzata per gli intervalli temporali di riferimento.

Queste statistiche indicano, se confrontate con i benchmark, un rendimento per unità di rischio inferiore al mercato azionario tradizionale di circa il 20% nel suo complesso. In altre parole, a parità di rischio assunto, il rendimento normalizzato per la volatilità è inferiore per i fondi di Private Equity quotati.

Nel quinquennio 2011-2007 lo Sharpe Ratio assume valori negativi. Dopo un’opportuna verifica circa la presenza di distorsioni non si segnalano anomalie. Si evidenzia invece un trend diverso per gli anni di forte crescita del mercato, quindi non coincidenti con la crisi del 2008-2009.

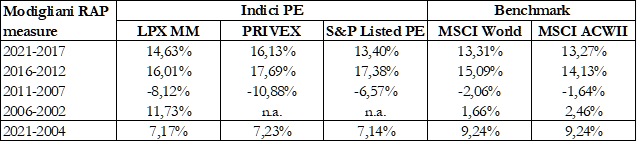

Tale effetto è apprezzabile in particolare tramite la M2 measure di Modigliani. Strettamente legata allo Sharpe Ratio, indica il ritorno che l’indice avrebbe ottenuto a parità di volatilità:

Per gli anni 2002-2006 e 2012-2021 sembrerebbe quindi persistere una sovra-performance rispetto al mercato nell’ordine di qualche punto percentuale. Nonostante ciò, l’effetto della crisi dei mutui sub-prime è stato tale da compromettere il risultato complessivo.

Conclusioni

Dopo un’analisi delle caratteristiche degli Exchange Traded Fund, strumenti finanziari passivi che permettono di replicare un indice, e il mercato del Private Equity, un’asset class che consente l’esposizione a payoff non tradizionali, si è proceduto ad una valutazione quantitativa di investimenti di Private Equity quotato, replicabili tramite Exchange Traded Fund.

Si è giunti infatti alla valorizzazione di un rendimento annualizzato per l’ultimo ventennio, cosa non semplice e discussa in letteratura per gli investimenti tradizionali di Private Equity dove i range più disparati individuano un minimo del 4% ad un massimo del 26%.

Tale rendimento per gli indici analizzati si attesta nell’intorno del 9,7% tra il 2020 e il 2004, leggermente superiore rispetto al mercato azionario.

È presente un’elevata dispersione intorno a questo valore, con annualità che hanno registrato il -65% e altre dove la performance ha superato il 64%. La deviazione standard dei rendimenti è infatti sostenuta, maggiore rispetto a quella del benchmark.

I modelli fattoriali e le analisi storiche di performance hanno individuato un’importante correlazione tra rendimenti di Private Equity quotato e di mercato azionario.

A seguito di neutralizzazione dell’effetto cambio il mercato azionario spiega circa il 75% dei rendimenti dei fondi quotati con un rapporto 1:1,4 in termini di fluttuazioni. Non si è stati in grado di concludere circa la possibile generazione di sovra-performance per tradizionali livelli di alfa data la non significatività dell’intercetta del modello di regressione.

Le analisi di rischio-rendimento tramite Sharpe Ratio e Rap measure di Modigliani indicano complessivamente una sottoperformance se si effettua una normalizzazione per il maggior rischio assunto. Tale risultanza è però determinata in larga parte dall’effetto negativo della crisi dei mutui sub-prime del biennio 2008-2009.

Durante la pandemia e nei restanti periodi di espansione, entrambi gli indicatori denotano possibili sovra-rendimenti, seppur contenuti se considerati i costi di gestione.

Conviene quindi investire nel private equity?

Date evidenze contrastanti, non è quindi possibile concludere che storicamente investimenti effettuati tramite Exchange Traded Fund in fondi di Private Equity quotati abbiano registrato sovra-performance rispetto ad un tradizionale investimento azionario.

Di converso il legame tra volatilità e rendimento o meglio, tra rischio e rendimento, è più che mai evidente.

Fonti e approfondimenti

- Bergmann B. et al, 2009, “Listed Private Equity”, SSRN

- Brown G. W. et al, 2018, “Do private equity funds manipulate reported returns?”, Journal of Financial Economics

- Buchner A., 2020, “The Alpha and Beta of Private Equity Investments”, SSRN

- Carhart, M. M., 1997, “On Persistence in Mutual Fund Performance”, The Journal of Finance

- CFA Institute, 2018, “Alternative Investments: A primer for investment professionals”

- Fama E. F. et al, 1993, “Common risk factors in the returns on stocks and bonds”

- French K. R., 2022, “Developed Markets Factors and Returns”, http://mba.tuck.dartmouth.edu/pages/faculty/ken.french

- Harris R. S. et al, 2014, “Private Equity Performance: What Do We Know?”, The Journal of FinanceGupta A. et al, 2021

- Israelsen C., 2005, “A refinement to the Sharpe ratio and information ratio”, Journal of Asset Management

- Nouvellon E. et al, 2018, “Private equity performance and asset allocation: impact of low rates and the J curve of cash flows”, Centre Emile Bernheim, Solvay Business SchoolDemaria C., 2020

- Phalippou L., 2009, “The hazards of using IRR to measure performance: The case of private equity”, SSRN

- Sharpe W. F., 1963, “A Simplified Model for Portfolio Analysis”, JstorModigliani F., 1997

- Sharpe W. F., 1964, “Capital Asset Prices: A Theory of Market Equilibrium Under Conditions of Risk”, The Journal of FinanceSharpe W., 1963