Al termine della giornata lavorativa, sono riuscito a ritagliarmi qualche ora per seguire il corso “Understanding Financial Markets” offerto dall’Università di Ginevra in partnership con UBS.

È un corso che mi ha sempre stuzzicato per le ottime recensioni degli studenti. Il costo è molto contenuto, meno di un caffè al giorno (sicuramente un caffè di Zurigo). Quindi perché non cogliere la palla al balzo e iscriversi prima dello sprint per la preparazione all’esame da Dottore Commercialista di novembre?

Il corso è disponibile su Coursera, potete accedere tramite questo link.

Ecco cosa troverai in questo articolo:

- Il corso in breve

- Cosa ne penso di questo corso: la mia opinione

- Chi dovrebbe seguirlo:

- Riassunti e Appunti di “Understanding the financial markets”

Il corso in breve

Uno dei corsi più apprezzati di Coursera con una valutazione media di 4.8/5 e oltre 5400 recensioni. Affronta i concetti base legati ai mercati finanziari e come questi siano collegati con l’economia in cui viviamo. Il corso è diretto dal professor Michel Girardin, attivo nella divisione di Macro-Finance dell’Università di Ginevra.

Sono presentati nella prima parte del corso i concetti di azione, obbligazione e le metodologie per calcolare il prezzo di queste due asset class. Tramite il NPV – Net Present Value e numerosi grafici dei principali indici vengono spiegati i fattori che comportano il movimento nei prezzi introducendo la nozione di rischio.

L’attenzione si sposta poi sui mercati emergenti, oro e asset class alternative come fondi immobiliari, hedge fund e private market funds. Particolare attenzione viene data alla valuta, considerata dal professor Michel Girardin come un’asset class a sé stante.

Si conclude con la presentazione delle politiche monetarie delle banche centrali e il loro impatto sui mercati finanziari, indagando il legame tra le fasi economiche e il prezzo degli investimenti finanziari. Durante ogni modulo sono presentate le testimonianze dei consulenti di UBS: tenete sempre a mente il possibile conflitto di interesse in cui si trovano nel fare formazione.

Cosa ne penso di questo corso: la mia opinione

È un corso che contiene concetti basici legati al funzionamento dei mercati finanziari già appresi dalla maggior parte degli studenti di un corso di laurea in economia. Fortunatamente sono affrontati molto velocemente seppur con rigore universitario gli aspetti meramente nozionistici (cosa è un’azione, un obbligazione, il ruolo del mercato, duration, inflazione, …).

Già a partire dal secondo modulo l’ottica è quella dell’investitore. Viene infatti introdotta, seppur non esplicitamente, la domanda che spesso non viene affrontata tra i banchi universitari: “come è meglio investire questa somma di denaro?”. Sono presentati gli aspetti positivi e negativi di ogni asset class, il collegamento tra politiche economiche, inflazione e crescita. Si conclude con la presentazione di una strategia di investimento in termini di asset allocation azionaria-obbligazionaria ottimale.

Parlando di rigore accademico al termine di ogni modulo è proposto un paper di alto profilo (Bernstein, Damodaran, Asness, Vanguard, …). Molto interessanti.

Un punto negativo è sicuramente la “marchetta” che viene fatta ad UBS. Essendo partnership del corso gli interventi vogliono mettere in luce come la banca sia composta da molti esperti preparati nel gestire le tue finanze. Non nego che ci sia una forte preparazione tecnica, ma da un corso universitario mi sarei aspettato una maggior imparzialità.

Tornando agli aspetti positivi. Ho decisamente apprezzato come ci si sia concentrati su questi due aspetti (che tra l’altro sono i due insegnamenti che mi porto a casa da questo corso):

- La valuta negli investimenti deve essere considerata come un’asset class separata e non un effetto di secondo ordine nella composizione del proprio portafoglio di investimenti

- Le politiche delle banche centrali e l’andamento del ciclo economico sono determinanti nel risultato dei propri investimenti: il lungo termine d’altro canto permette di ridurre il rischio di un portafoglio diversificato (volatilità) e quindi permettere con più sicurezza di raggiungere i propri obiettivi

Il professor Michel Girardin è riuscito a proporre un buon corso anche per i non addetti ai lavori: consigliato.

Chi dovrebbe seguirlo:

Il corso è specialmente indicato per chi è a digiuno di finanza, o meglio, wealth/asset management come piace chiamarla ora ma al contempo vuole migliorare le proprie conoscenze con un corso di livello universitario. Chi è interessato inoltre ad ottenere la specializzazione in “Investment Management” offertadall’Università di Ginevra è tenuto a superare questo corso. Un buon ripasso, a tratti divertente (se seguirete il corso capirete cosa intendo), di nozioni universitarie calate nel mondo reale.

Riassunti e Appunti di “Understanding the financial markets”

Modulo 1: Introduzione ai mercati finanziari e concetti chiave

Il corso è introdotto mettendo in luce i principali errori che può commettere un investitore alle prime armi:

- Sommare le percentuali per la determinazione del rendimento finale: l’ordine dei rendimenti, in particolare se positivi e negativi tra diversi periodi, incide in modo differente sul risultato finale. L’ottenimento di un rendimento negativo del -50% il primo anno implica la necessità di registrare un rendimento maggiore del 100% per non essere in perdita

- Non trattare la valuta come un’asset class separata: il ritorno di un investimento è dato da una componente legata alla valuta e da una componente legata al rendimento dell’asset

- L’utilizzo di indicatori come P/E (rapporto prezzo/utili) per determinare se un asset è economico o costoso: l’ottica deve essere dinamica dato che anche il denominatore varia nel corso del tempo.

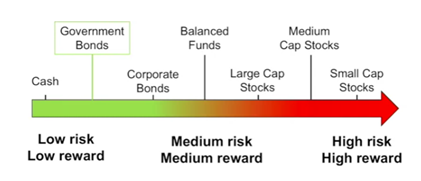

Si prova poi a definire cosa è il rischio. Esistono diverse tipologie di rischio: rischio paese, rischio mercato, rischio valutario (come visto precedentemente), rischio di liquidità, rischio di inflazione e rischio di mancato raggiungimento degli obiettivi. I rischi possono essere gestiti tramite la diversificazione.

La gestione degli investimenti, quindi l’asset allocation di un portafoglio, può essere realizzata secondo un approccio a due step. Il primo prevede la determinazione degli obiettivi del cliente (orizzonte di investimento, tolleranza al rischio, necessità di accumulazione o di rendita, …). Si definisce poi la politica di investimento procedendo con:

- un’asset allocation tattica soppesando o sottopesando gli asset in base alla visione macroeconomica, la volatilità, la valutazione

- un’asset allocation strategica cercando di realizzare il rendimento di mercato.

Vengono poi presentati differenti peculiarità nell’investimento in azioni e obbligazioni. L’aspetto principale da ricordare è il rapporto tra rendimento e prezzo di acquisto. Nell’investimento in obbligazioni, l’acquisto di titoli di debito con un rendimento iniziale contenuto determina l’ottenimento di un rendimento atteso anch’esso contenuto (investimenti economici permettono di ottenere rendimenti maggiori).

Si conclude la prima porzione del modulo presentando le differenze tra investimenti attivi (ricerca della generazione di alpha) e passivi (replicare il benchmark) e il ruolo dei mercati finanziari.

Concetti chiave

- Ritorno %: [Prezzo in t+1 / Prezzo in t] -1

- Nella selezione di un investimento non si deve considerare solo il ritorno ma anche il rischio. Nel lungo termine il rischio può essere approssimato come la variabilità/volatilità dei ritorni attesi. La valutazione viene fatta sulla base del trade-off ritorno/rischio. Più alto questo rapporto, più interessante è l’investimento.

- Gli asset risk-free sono investimenti che offrono un ritorno certo.

- Nella coda destra della distribuzione dei rendimenti ci sono i rendimenti estremamente positivi, nella coda sinistra della distribuzione troviamo quelli estremamente negativi

- La distribuzione dei rendimenti può essere orientata verso sinistra o destra. I rendimenti possono essere quindi più frequenti in una delle due code.

Modulo 2: I principali mercati finanziari

Il principale metodo per valutare un’attività finanziaria è il Net Present Value (NPV) determinato come valore attuale di tutti i flussi di cassa positivi e negativi dell’investimento. I flussi di cassa sono attualizzati ad un dato tasso di interesse. Si investe in un progetto se il NPV è positivo.

Azioni

Le azioni sono titoli che rappresentano una porzione di proprietà di un’azienda. Tramite l’acquisto di un’azione si acquisiscono vari diritti, tra cui quelli di carattere patrimoniale. Il principale diritto di carattere patrimoniale è quello di ricevere una parte dei profitti dell’azienda sotto forma di dividendi.

Per la valutazione delle azioni la logica del NPV è applicata tramite il metodo del Discounted Cash Flow (DCF):

- Free Cash Flows (FCF): Flussi di cassa attesi disponibili per ripagare tutti gli investitori, sia azionisti che debitori. I flussi di cassa disponibili per gli investitori sono stimati per un periodo compreso tra 5 e 7 anni.

I free cash flow sono stimati sulla base dei seguenti parametri:

-

Vendite: si determinano i principali driver dei ricavi: ricchezza del consumatore, trend di settore, innovazione, regolamentazione, malattie, …

- Costi: costo del lavoro, dei materiali di produzione, …

- Ambiente competitivo

- Qualità del management

- Weighted Average Cost of Capital: costo medio del capitale che una società deve sostenere per pagare tutti i suoi investitori, sia di capitale che di debito.

- Terminal value (TV): corrisponde al valore attualizzato di tutti i flussi successivi al periodo di stima. È calcolato sulla base dell’ultimo cash flow, si ipotizza una crescita costante al tasso g. TV = FCF (n) x [1+g] / [Wacc – g]

- Enterprise Value (EV): determinato come somma attualizzata al WACC dei FCF e del TV

- Equity value (EV): determinato come differenza tra l’EV e il Debito

Avevo parlato del Discounted Cash Flow in questo articolo dove parlavo di come vendere siti web.

La valutazione di una società può essere realizzata anche tramite l’analisi delle società comparabili (analisi per multipli). Si basa sul principio che asset con flussi di cassa simili hanno lo stesso prezzo. A tal fine è necessario individuare delle società comparabili all’interno dello stesso settore con il medesimo rischio operativo e al medesimo stadio di sviluppo. Se si utilizza il multiplo Price/Earnings le società comparabili devono avere anche la medesima struttura finanziaria (financial leverage). Si determina quindi il multiplo di mercato. Multipli comunemente utilizzati sono il rapporto P/E, P/EBITDA, P/EBIT, P/Sales. Si determina quindi tramite inferenza il valore della società che stiamo valutando.

Fixed Income: Obbigliazioni, titoli di stato

Le obbligazioni governative sono titoli di debito emessi dal governo per far fronte all’accumularsi del proprio deficit (differenza tra entrate e uscite annuali).

Il più delle volte sono emessi nella valuta del paese. Per un investitore estero, quindi, questo investimento ingloba un rischio addizionale: il rischio valuta.

Il mercato obbligazionario è molto esteso ed è stimato essere circa 3 volte il mercato azionario. L’acquisto di obbligazioni ad alto rendimento (superiore a quello privo di rischio) è solitamente correlato con l’andamento del mercato azionario.

Nel caso di default di una società, solitamente i detentori di obbligazioni ottengono circa il 30% del valore facciale dell’obbligazione stessa.

Per alcune obbligazioni non c’è un mercato secondario essendo negoziate over the counter (OTC). Sono mantenute fino a scadenza dagli investitori, spesso istituzionali. Incorporano quindi un rischio di liquidità.

Definizioni principali:

- Coupon: flussi pagati dal governo al detentore del titolo di stato durante la vita dell’investimento

- Principal: capitale investito

- Maturity: data di pagamento dell’ultimo flusso di cassa

- Duration: media ponderata della maturity dei flussi di cassa derivanti dall’investimento in un titolo di stato

- Yield-to-maturity: tasso interno di rendimento (TIR o IRR) di un obbligazione in ipotesi di mantenimento dell’investimento a scadenza e solvibilità del debitore

- Prezzo di un titolo di stato: inversamente correlato al livello del tasso di interesse. Un aumento dei tassi di interesse comporta una riduzione del valore dell’obbligazione.

I titoli di stato, e più in generale le obbligazioni, sono considerati titoli sicuri e a basso rischio. Solitamente, infatti, uno stato non va in default. I coupon sono determinati precedentemente all’investimento e sono pagati in un arco temporale prestabilito (fino a scadenza – maturity), sono quindi prevedibili. A scadenza viene restituito il capitale investito (principal). Si differenziano dalle azioni dato che in queste ultime l’ammontare distribuito (dividendi) è incerto e il capitale non viene ripagato sino alla liquidazione dell’azienda.

Investire in obbligazioni espone a diversi rischi:

- Rischio di default: solitamente gli stati sovrano non vanno in default (eccezione per Grecia e Argentina)

- Rischio politico: lo stato potrebbe rifiutarsi di pagare il debito contratto. Questo può accadere in stati dove la situazione politica è instabile.

- Rischio di interesse: data la relazione inversa tra livello di tasso di interesse e prezzo del titolo, un aumento del tasso di interesse potrebbe provocare una diminuzione del valore del titolo. Se non mantenuto fino a scadenza questo potrebbe comportare una perdita in conto capitale. La variazione del prezzo del titolo alla variazione del tasso di interesse è determinata tramite il prodotto tra la Duration modifica e variazione (inversa) del tasso di interesse. La duration modifica è data dalla Duration attualizzata per il tasso di interesse di partenza.

- Rischio inflazione: minore potere di acquisto

- Rischio valutario: l’acquisto di bond detenuti in una valuta estera comporta una variazione del rendimento sulla base del differenziale tra tasso di cambio al momento dell’acquisto e quello al momento del rimborso

Liquidità

Gli investitori privati detengono tra il 20 e il 40% del proprio patrimonio in liquidità o investimenti assimilabili (fondi di mercato monetario o conti deposito). Gli investimenti monetari presentano un elevato livello di liquidabilità (maturity inferiore a 12 mesi) e un bassissimo rischio (bassa o nulla volatilità e protezione del capitale).

Perché non investire l’intero capitale in azioni e obbligazioni? Sono individuati tre principali ragioni:

- Liquidità per i consumi dell’investitore

- Fondo per far fronte alle emergenze: trattasi di un’auto-assicurazione

- Per fini di investimento quando si attuano strategie di market-timing

Si deve fare attenzione all’eccessiva liquidità dato che comporta un costo opportunità (non si investe in asset con un rendimento atteso maggiore), un’esposizione all’inflazione e un aumento del rischio complessivo di portafoglio (minor livello di diversificazione nell’ipotesi di detenzione di sola liquidità).

Le valute

Un’asset class è definita come un insieme di strumenti finanziari con delle caratteristiche simili i cui prezzi tengono ad avere il medesimo andamento. Viene argomentato come la valuta debba essere considerata come una differente asset class da considerare separatamente nelle scelte di investimento.

Il mercato valutario rappresenta uno dei più grandi mercati, le transazioni sono stimati in circa 4 mila miliardi di dollari giornalieri. Il dollaro rappresenta circa l’80% degli scambi di questo mercato. Il tasso di cambio valutario può essere determinato come quotazione diretta (unità di valuta domestica per 1 unità di valuta estera) o indiretta (unità di valuta estera per 1 unità di valuta domestica).

Si argomenta come la teoria della Purchasing Power Parity (PPP) o parità del potere di acquisto sia il principale driver nella variazione reale dei tassi di cambio valutari.

Può essere utilizzata per stimare un tasso di cambio valutario teorico. Si basa sull’assunto che, a parità di altre condizioni, se si acquista un bene nella valuta locale, lo si vende in un paese estero e si converte il corrispettivo della vendita nella valuta originaria, non è possibile un profitto (ipotesi di non arbitraggio).

La parità del potere di acquisto può essere intesa in ottica relativa: la variazione dei prezzi in un paese (rappresentata dall’inflazione) comporta una variazione nei tassi di cambio valutari di importo proporzionale. Lo stato con la maggior inflazione avrà una valuta che si deprezzerà maggiormente.

Ci sono dei punti negativi nell’applicazione della parità del potere di acquisto nella determinazione del tasso di cambio valutario. Il principale è conosciuto come “problema di ancoraggio”: la determinazione del tasso di cambio di partenza avviene in ipotesi di corretta valutazione del tasso (il tasso non è né sottovalutato né sopravvalutato). Può essere superato utilizzando nella regressione un vincolo nei parametri.

Risk-adjusted return: considerare il rischio nella valutazione degli investimenti

Il rischio viene comunemente misurato tramite la deviazione standard dei rendimenti. È una misura di dispersione dei rendimenti indicante un range entro il quale i 2/3 dei risultati osservati di un investimento si sono collocati.

La misura di rendimento aggiustato per il rischio più comunemente utilizzata è lo Sharpe ratio.

- Sharpe Ratio: [Ritorno dell’investimento – Rendimento Risk-free] / Deviazione standard.

Più elevato lo Sharpe ratio, maggiore è il rendimento aggiustato per il rischio.

Si conclude sostenendo che lo Sharpe ratio, o un’alternativa misura aggiustata per il rischio, non possa essere l’unico fattore da considerare nella gestione di un investimento. Spesso gli investitori, infatti, si trovano in difficoltà nel mantenere un investimento quando si sperimenta una forte volatilità o ingenti perdite in conto capitale. Questo principalmente a causa dell’emotività. Investimenti con un minor ritorno atteso ma una volatilità inferiore potrebbero essere più adatti nel raggiungimento degli obiettivi finanziari.

Modulo 3: Mercati emergenti, oro e asset class alternative

Mercati emergenti – le azioni

Le azioni di paesi in via di sviluppo, anche chiamati mercati emergenti, rappresentano circa il 25% della capitalizzazione complessiva mondiale. Questi paesi sono caratterizzati da una forte crescita del PIL ma il rapporto capitalizzazione di mercato / PIL è molto basso. Questo indicatore indica lo sviluppo dei mercati finanziari.

Nel considerare un mercato emergente si devono inoltre considerare la percentuale di mercato “investibile” per un investitore straniero. Potrebbero esserci infatti vincoli alla detenzione di azioni per investitori non locali. Una porzione rilevante delle azioni potrebbe inoltre essere detenuta da investitori strategici come famiglie, holding governative o società quotate, quindi non accessibile. La presenza di barriere di investimento non permette inoltre di accedere a questi mercati:

- Barriere esplicite: tasse alla fonte, limiti alla detenzione per investitori esteri, …

- Barriere implicite: asimmetria informativa, mancanza di trasparenza, problemi legati alla governance sia a livello di nazione che di azienda, home bias, …

I mercati emergenti offrono un ritorno più elevato ma anche un rischio maggiore (maggior volatilità, rischio politico, macroeconomico, di liquidità, valutario più elevati). Si registra comunque un rendimento aggiustato per il rischio maggiore rispetto ai mercati sviluppati.

Mercati emergenti – le obbligazioni

La maggior parte delle obbligazioni di mercati emergenti è denominata in dollari statunitensi (53%). La volatilità delle obbligazioni di paesi emergenti è inferiore a quella dei ritorni delle azioni degli stessi paesi.

Il rischio delle obbligazioni dei mercati emergenti può essere misurato dalla differenza tra il tasso di rendimento delle obbligazioni dei mercati emergenti con quelle dei mercati sviluppati (spread mercati emergenti-sviluppati). I rischi a cui ci si espone sono:

- Rischio di tasso: il prezzo dell’obbligazione varia nel tempo al variare del tasso di interesse di mercato

- Rischio paese e di controparte/rischio di credito: abilità del debitore di ripagare

- Rischio valutario: legato al fatto che l’obbligazione è denominata in una valuta estera

- Rischio di liquidità: nei mercati emergenti i costi di transazione sono più elevati e possono verificarsi degli shock nella liquidità aggregata del mercato obbligazionario locale

Mercati emergenti – l’oro

L’oro è tradizionalmente utilizzato come riserva valutaria. È considerato da molti come una protezione contro l’inflazione e contro un potenziale crollo del dollaro americano. L’oro infatti è inversamente correlato a questa valuta: probabilmente perché la maggior parte dell’oro in circolazione è denominato in dollari. Quando il valore del dollaro diminuisce, l’oro è maggiormente attrattivo per gli investitori esteri che procedono all’acquisto determinando un aumento del valore dello stesso.

È spesso considerato un porto sicuro contro eventi estremi che possono minare i rendimenti delle asset class tradizionali, tra cui:

- Tensioni politiche

- Inflazione: correlazione di circa il 0.65 tra inflazione statunitense (US CPI) e oro

- Crolli dei mercati: buona correlazione (inversa) tra l’apprezzamento dell’oro e i ritorni degli investimenti azionari

- Improvvisa perdita di fiducia nel sistema valutario globale (cigno nero): l’oro è considerato un bene sicuro. Le valute FIAT sono invece basate sulla fiducia e caratterizzate da possibili effetti legati all’avvitamento in spirali negative di inflazione (l’inflazione genera a sua volta inflazione a causa dell’aumento della velocità di circolazione della moneta).

Una caratteristica comune di questi eventi è che sono molto difficili se non impossibili da prevedere prima che sia troppo tardi. L’oro può quindi essere considerata un’assicurazione da integrare nel proprio portafoglio.

Al contempo l’oro genera un costo opportunità sia per il fatto che non produce ricchezza, che per il fatto che l’investimento in oro preclude di investire in azioni o obbligazioni con rendimento atteso più elevato. Il prezzo dell’oro tende a decrescere quando i ricordi degli eventi estremi via via si affievoliscono nelle menti degli investitori.

Il mercato immobiliare

Il mercato immobiliare è un mercato eterogeneo: gli immobili presentano differenti caratteristiche, ampiezza, anno di costruzione e sono caratterizzati da un elevato valore dell’asset, quindi capital intensive. Il mercato non è sempre trasparente e il valore è difficile da stimare. Il luogo di ubicazione dell’immobile è cruciale nella valutazione dello stesso. Presentano un’elevata correlazione con il mercato azionario: sono degli investimenti ciclici.

Il mercato immobiliare commerciale ha una capitalizzazione di circa 34 mila miliardi di dollari. Tale percentuale è da accrescere di circa 1/3 se si considera anche l’immobiliare residenziale. Tra gli investimenti immobiliari si ricomprende il mercato residenziale, gli uffici, i negozi, gli hotel, le industrie/stabilimenti, il terreno fabbricabile.

I principali player di questo settore sono investitori privati (principalmente attivi nel mercato residenziale), investitori istituzionali, fondi sovrani, fondi di investimento e imprese immobiliari, società.

L’investimento può essere diretto o indiretto.

L’investimento diretto è caratterizzato dalla diretta proprietà dell’immobile: si ha un maggior controllo (selezione dell’asset, inquilini, livello dell’affitto, …), diversificazione del portafoglio e bassa correlazione con il mercato ma al contempo illiquidità ed elevato livello di prezzo per unità.

Gli investimenti indiretti avvengo per mezzo di fondi non quotati (veicoli di investimento privato) e strumenti finanziari quotati (veicoli di investimento quotati). Questi ultimi portano ad una diversificazione del portafoglio, un basso costo unitario e maggior liquidità ma al contempo sono più correlati con gli investimenti azionari (il beneficio di diversificazione è quindi inferiore).

Tra gli altri benefici dell’investimento immobiliare troviamo la protezione contro l’inflazione: il canone di locazione può essere aggiustato all’aumentare del livello dei prezzi

Hedge Fund

Gli Hedge Fund sono fondi di investimento che utilizzano un insieme di strategie, spesso finanziariamente complesse, al fine di realizzare una performance non correlata con il mercato.

Per far ciò utilizzano la leva finanziaria (amplificatore dei prodotti e delle perdite) o le vendite allo scoperto (realizzo di un profitto quando il valore dello strumento finanziario decresce, si realizza tramite il prestito del titolo sottostante).

Hanno la più ampia capacità di investimento rispetto ai fondi comuni di investimento tradizionali: possono decidere se essere interamente investiti e non hanno vincoli circa gli strumenti e le strategie adottabili.

La remunerazione avviene tramite le management fee e le performance fee, solitamente pari al 2% e il 20% degli asset gestiti e del rendimento generato. Solitamente è richiesto al gestore dell’hedge fund di investire una grande porzione del suo patrimonio nel suo fondo al fine di provare l’impegno e la fiducia nella strategia adottata (regola “eat your own cooking”).

Modulo 4: I mercati finanziari e l’economia

L’andamento dei mercati finanziari è determinato da fattori tecnici (aspetti razionali) ed emotivi (legati alla natura umana degli investitori che acquistano e vendono i titoli).

Le politiche monetarie delle banche centrali determinano l’andamento dei mercati finanziari: a causa della dualità dei fattori che ne determinano l’andamento, le politiche espansive hanno un minor effetto rispetto a quelle restrittive.

Le politiche restrittive sono caratterizzate dalla riduzione della quantità di moneta in circolazione, realizzabile alternativamente tramite un incremento dei tassi di interesse.

Le politiche monetarie convenzionali ipotizzano che il tasso di interesse di mercato possa essere alterato sino a raggiungere un valore nullo ma non negativo. Queste politiche però presentano un elevato grado di asimmetria dato che una diminuzione dei tassi di interesse non comporta sempre un aumento dei prestiti concessi dalle banche alle aziende (ad esempio a causa di capitale insufficiente o livello troppo elevato di prestiti in sofferenza).

Le banche centrali possono inoltre perseguire solo un obiettivo: non è possibile, ad esempio, ridurre l’inflazione e massimizzare il tasso di occupazione perseguendo politiche monetarie tradizionali

Crescita, inflazione e il mercato azionario

Un elevato tasso di crescita di un paese non implica sempre un maggior ritorno degli investimenti finanziari in quel dato paese. La crescita può essere determinata da un elevato indebitamento, non riflesso quindi nella componente valutativa degli investimenti azionari. È stato portato l’esempio della Cina, confrontato con gli Stati Uniti.

Nonostante questo, la crescita di un paese è un elemento decisivo nell’allocazione tra investimenti azionari e obbligazionari.

Gli investimenti azionari realizzano buone performance quando la crescita è tale per cui le società siano in grado di generare utili importanti, ma non eccessiva da far scattare l’inflazione a cui seguirebbe una stretta sui tassi di interesse. Viene introdotto un ciclo economico-monetario secondo il quale un’elevata crescita comporta un aumento dell’inflazione causata da una scarsità di fattori produttivi e un aumento dei prezzi di questi ultimi. L’aumento dell’inflazione è domato dalle banche centrali con un conseguente aumento dei tassi di interesse. I tassi di interesse elevati comportano una riduzione degli investimenti e quindi un rallentamento del mercato e della circolazione della moneta. L’inflazione conseguentemente decresce. Le banche centrali, quindi, procedono a diminuire i tassi di interessi per stimolare la crescita economica.

Crescita, inflazione e il mercato obbligazionario

La curva dei tassi di interesse (Yield curve) è determinata tramite un grafico che contrappone il tasso di interesse alle scadenze.

Normalmente la curva dei tassi di interessi è crescente, quindi il tasso di interesse annuo è più elevato per scadenze più elevate. Questo perché sono riflessi nei tassi di scadenze maggiori il rischio di inflazione e il rischio di credito della controparte (non solvibilità).

La curva può invertirsi in determinate condizioni presentando dei tassi di rendimento a breve termine maggiori di quelli di lungo termine. La curva dei tassi può essere utilizzata come un predittore della situazione economica quando le banche centrali applicano politiche monetarie tradizionali.

I tassi di interesse di breve termine sono guidati dalle banche centrali: vengono incrementati per combattere l’inflazione mentre vengono diminuiti per tentare di stimolare l’economia.

I tassi di interesse di lungo termine sono invece guidati dal mercato obbligazionario. Questi ultimi possono essere influenzati dalle banche se vengono attuate politiche monetarie non convenzionali con l’acquisto a mercato di obbligazioni (non si agisce sui tassi di interessi ma direttamente sugli strumenti quotati, vedasi quantitative easing).

La curva dei tassi di interesse è normalmente crescente e conseguente ad una politica monetaria espansiva (riduzione dei tassi di interesse). Quando la curva si inverte, i tassi di interesse a breve termine sono più elevati di quelli futuri a seguito di una politica restrittiva attuata dalle banche centrali.

L’utilizzo di politiche monetarie non convenzionali, con acquisto diretto da parte delle banche centrali di titoli sul mercato, comporta un’alterazione della relazione. Con l’acquisto di titoli di stato (politica monetaria espansiva) viene ridotto lo spread tra tassi a breve e tassi a lungo termine, indicatore di una politica monetaria restrittiva basandoci sulla curva dei tassi di interesse.

È presentata la seguente relazione tra crescita di mercato, livello di inflazione e andamento delle azioni e obbligazioni:

- Crescita del mercato e bassa inflazione: buone performance degli investimenti azionari

- Decrescita del mercato e bassa inflazione: buone performance degli investimenti obbligazionari

- Decrescita del mercato e alta inflazione: cattive performance degli investimenti azionari

- Crescita del mercato e alta inflazione: cattive performance degli investimenti obbligazionari

Viene precisato come queste relazioni non siano sempre verificate. Solitamente però il mercato azionario e obbligazionario hanno un andamento inverso: quando gli investimenti azionari hanno cattivi risultati, gli investitori cercano investimenti più sicuri quali le obbligazioni.

Il legame tra le performance azionarie e obbligazionarie e il tasso di interesse

È presente una relazione inversa tra andamento dei tassi di interesse e rendimenti del mercato azionario. Applicando l’approccio del Net Present Value (NPV), un aumento del denominatore (tasso di interesse) comporta una riduzione nel valore dell’investimento, quindi della valutazione azionaria.

Questo non si applica sempre. L’effetto di una politica monetaria espansiva non ha sempre l’effetto desiderato. Le banche non sempre a seguito di una decrescita dei tassi di interesse sono incentivate a offrire un maggior ammontare di prestiti alle aziende. I rendimenti dei mercati azionari sono infatti determinati in gran parte dalla produzione di utili (numeratore del NPV). In ipotesi di decrescita economica e tassi in calo, non è detto che i rendimenti azionari siano positivi.

L’andamento dei tassi di interesse impatta maggiormente le obbligazioni: una crescita nel tasso di interesse comporta una contrazione del prezzo delle obbligazioni.

Viene presentato un modello che determina l’ammontare di obbligazioni ottimale sulla base dell’andamento della curva dei tassi di interesse. A seguito di un appiattimento della curva dei tassi di interesse (attesa decrescita economica e rialzo dei tassi) è consigliato aumentare la duration del portafoglio al fine di catturare l’attesa decrescita dei tassi. Quando la curva dei tassi è più inclinata l’utilizzo di duration minore permette di proteggersi contro la crescita dei tassi. La duration, quindi, dovrebbe essere utilizzata per determinare la componente obbligazionaria nel portafoglio sulla base delle attese nella curva dei tassi.

Come anticipato è da tenere in considerazione che non sempre la variazione della curva dei tassi di interessi è un buon predittore della politica monetaria delle banche centrali e dell’andamento del mercato in particolar modo quando le politiche monetarie attuate dalle banche centrali non sono convenzionali.